In de huizencrisis die volgde, kelderde de prijs van een huis naar € 206.100. Omgerekend betekent dat € 55.800 aan waardeverlies. 2013 was het jaar waarin kranten vol stonden met verhalen van mensen wiens relaties stuk waren gelopen, maar die door een hoge hypotheekschuld noodgedwongen bij elkaar moesten blijven wonen.

Maar toen werd de weg omhoog ingezet. De markt herstelde uit zichzelf, zonder stimulerende maatregelen van de overheid. Daar was door bezuinigingen geen geld voor. Het geloof in economisch herstel én de lage hypotheekrentes hielpen de huizenkoper. Per januari 2016 was het waardeverlies tot ongeveer de helft gereduceerd, met een gemiddelde koopsom van € 233.200.

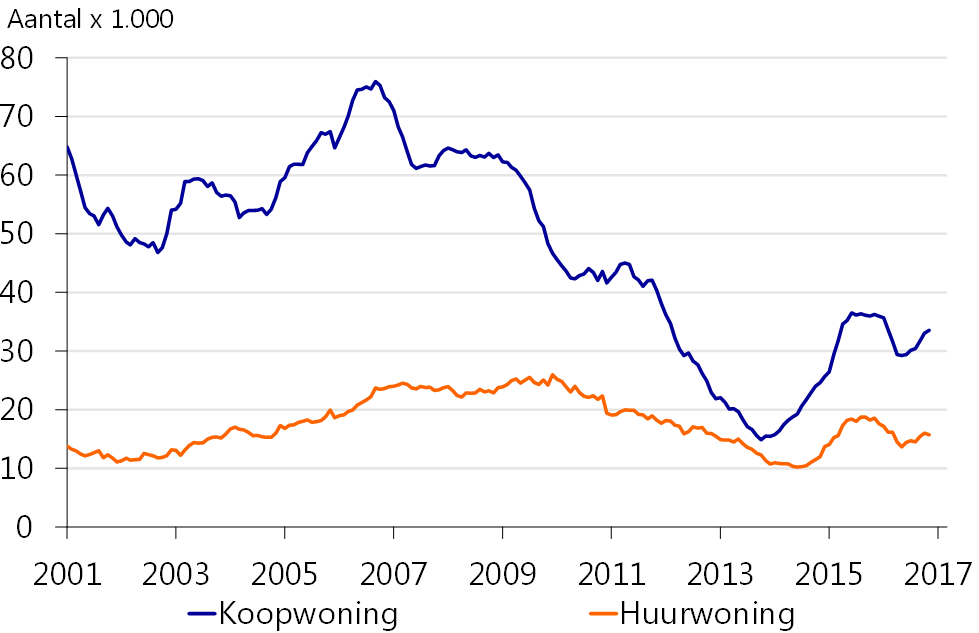

Anno 2017 lijkt de gekte van voor de financiële crisis weer helemaal terug. De groei op de Nederlandse woningmarkt zette zich in het eerste kwartaal van 2017 onverminderd voort. Het aantal verkopen in de eerste drie maanden van het jaar bedroeg 55.911 huizen, ruim 30 procent meer dan in het eerste kwartaal van 2016. Record na record wordt gebroken, maar toch laat de situatie van vandaag zich niet helemaal met toen vergelijken. Het flink opgelopen aantal verkopen in de laatste kwartalen vertaalt zich in een toenemende krapte op de woningmarkt. Er dreigt zelfs historisch hoge krapte. Zover is het echter nog niet! Net als in het vierde kwartaal van 2016 hadden kopers in de eerste drie maanden van 2017 de keuze uit zes woningen. Bij minder dan 8 huizen is er sprake van een verkopersmarkt. De kans is dan veel groter dat je wordt geconfronteerd met twee, drie of nog veel meer andere kopers die hetzelfde huis willen hebben. De verkoper heeft dan dus de macht. Of beter gezegd: de verkopend makelaar.

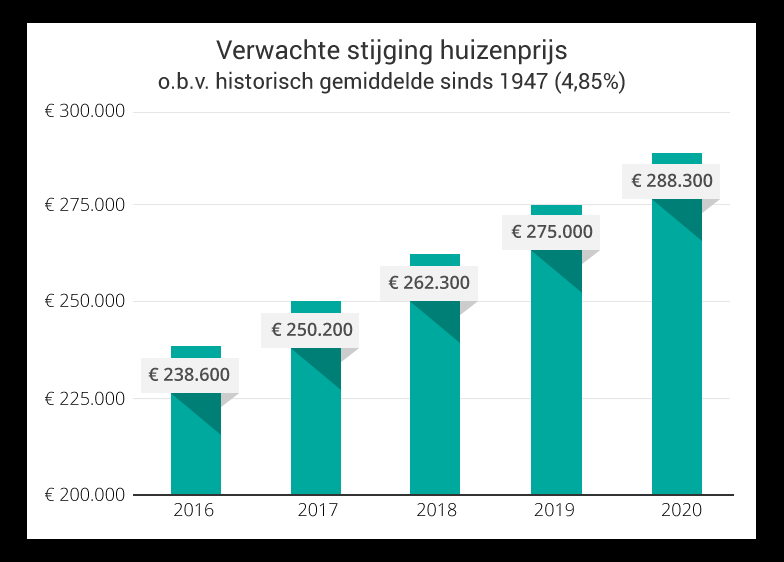

Naast de forse groei van het aantal verkopen is ook de gemiddelde woningprijs sterk gestegen. De woningprijsindex (PBK) is in het eerste kwartaal met maar liefst 6,8 procent toegenomen ten opzichte van het jaar ervoor. Dit zijn jaar-op-jaarstijgingen die zelfs in de vijf jaar voor de crisis (2003-2008) niet voorkwamen. Deze prijsstijgingen zijn gedeeltelijk door een inhaaleffect te verklaren. De daling van de piek in het derde kwartaal van 2008 tot het dieptepunt in het tweede kwartaal 2013 (-20,6%) is gevolgd door een forse prijsstijging (+16,4%). Maar toch liggen de prijzen nog steeds gemiddeld 8,6% onder het niveau van voor de crisis. De verwachting is echter dat de prijsstijging zal aanhouden met een percentage dat waarschijnlijk boven het langjarig gemiddelde ligt van 4,85%. Er wordt in Nederland nog steeds te weinig nieuwbouw gepleegd en dat betekent dat er de komende jaren een woningtekort groeit.

De gemiddelde betaalbaarheid van koopwoningen is in Nederland momenteel gelukkiog heel goed. De betaalbaarheidsindex van Calcasa laat zien dat de netto maandlasten voor kopers ook in het eerste kwartaal van 2017 zijn gedaald. Nieuwe kopers besteden nog maar 14,1 procent van hun inkomen voor de netto woonlasten, een daling van 0,3 procent ten opzichte van het laatste kwartaal van 2016. Dit heeft te maken met het feit dat de daling van de hypotheekrentes en het gestegen besteedbare inkomen in de laatste drie jaar een groter effect op de betaalbaarheid hebben gehad dan de forse huizenprijsstijgingen.

Dit is echter slechts een deel van het verhaal. Eén enkele indicator voor de gemiddelde betaalbaarheid in Nederland is niet toereikend. Ten eerste zijn de regionale verschillen in huizenprijzen groter dan de regionale inkomensverschillen. De betaalbaarheid van koopwoningen is daarom in eerste instantie een regionaal verhaal. Ten tweede omvat de Calcasa-index alleen maar huishoudens die recent en dus tegen gunstige hypotheekvoorwaarden een huis hebben gekocht. Volgens cijfers uit het Woononderzoek Nederland (WoON) bedroegen de feitelijke netto woonlasten van alle Nederlandse woningeigenaren in 2015 rond de 28% van het besteedbare huishoudeninkomen. Verder spreekt de betaalbaarheidsindex alleen voor huishoudens die er al in zijn geslaagd om een huis te kopen. Huishoudens die de koopmarkt vanwege te hoge prijzen niet hebben kunnen toetreden, blijven buiten beschouwing. Dat wil zeggen dat er landelijk gezien wellicht geen betaalbaarheids- maar wel een toegankelijkheidsprobleem op de koopmarkt zou kunnen zijn: starters die willen kopen, slagen daar minder vaak in.

Als laatste punt is een geïsoleerde beschouwing van de koopmarkt een tekortkoming op zichzelf. Woningeigenaren in Nederland hebben veel lagere woonquotes dan huurders. Gedeeltelijk is dit te verklaren door inkomensverschillen tussen beide groepen. Aan de andere kant hebben kopers in de laatste jaren bij stijgende huizenprijzen wel van dalende hypotheekrentes kunnen profiteren, terwijl de huurprijzen in het beste geval gelijk zijn gebleven, maar meestal zijn gestegen. Het is dan ook niet verwonderlijk dat huurders inmiddels bijna 40% van hun besteedbare inkomen aan wonen uitgeven. Een gevolg van deze ontwikkeling is dat veel hurende huishoudens op lange termijn wellicht minder succesvol doorstromen naar een koopwoning. Gezien de aangescherpte leenvoorwaarden zijn koopstarters gedwongen om meer eigen vermogen op te bouwen voordat ze een huis kunnen kopen. Dit is veel moeilijker als ze een steeds groter deel van hun besteedbare inkomen kwijt zijn aan huur.

Om die reden schieten steeds meer ouders hun kinderen te hulp. Voor veel babyboomers is dat geen probleem. Die hebben steeds het economisch tij meegehad en hebben de kans gehad een vermogen op te bouwen. Dat is echter niet voor iedereen weggelegd, maar dan toch zijn er mogelijkheden om de kinderen financieel bij te springen. Dat is zeker mogelijk als u in het bezit bent van een eigen woning die grotendeels is afbetaald. Een voorbeeld maakt duidelijk wat dan uw mogelijkheden zijn.