In de vorige Nieuwsbrief hebben we gezien wat volgens de Nederlandsche Bank (DNB) de gevolgen waren van de poging van de overheid om meer greep te krijgen op de huurontwikkeling in het middensegment van de huurmarkt. De nieuwe wet pakt niet goed uit voor het rendement voor beleggers.

ESB-economen

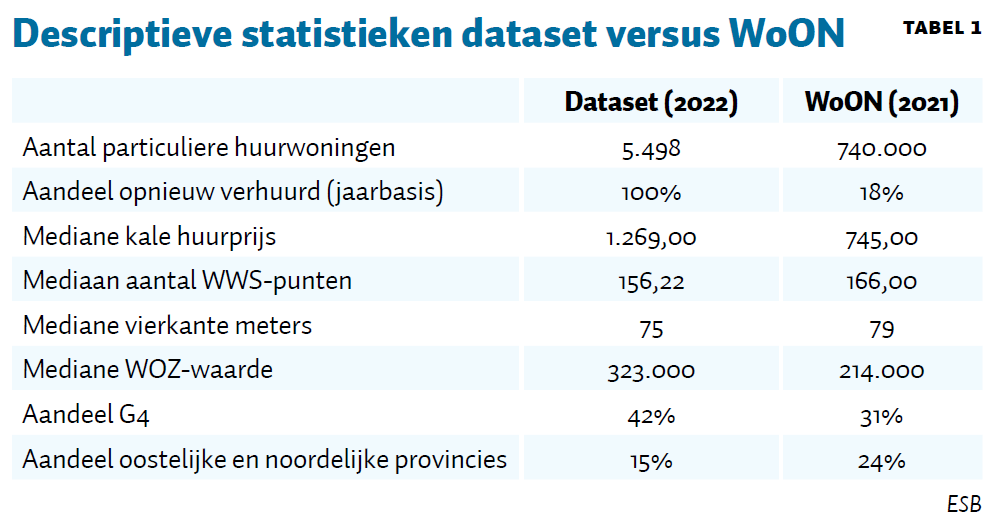

Niet alleen DNB heeft gepoogd in beeld te krijgen wat de precieze gevolgen voor beleggers zijn van de middenhuurregulering. Ook een aantal ESB-economen heeft een poging gewaagd. De werkwijze van deze groep is echter een heel andere dan die van de economen van DNB en is daarom alleen al vermeldenswaardig. Zo gaan deze economen van een beperkte dataset van 5.500 huurwoningen uit. Daaraan gekoppeld zijn een aantal beperkingen, die zichtbaar worden in Tabel 1. In deze figuur zien we een vergelijking met een dataset uit WoON, die wel representatief is.

Werkwijze

De economen gaan

als volgt te werk. Ze hanteren twee scenario’s. Een nul-scenario en een nieuw

scenario. In het nul-scenario wordt het nettorendement geschat zonder

hypotheekrentestijging en beleidsmaatregelen. Zeg maar de situatie tot eind

2021. In het nieuwe scenario spelen fiscale beleidsmaatregelen een rol, de

gestegen hypotheekrente en het wetsvoorstel Betaalbare huur. Er is daarnaast

nog een onderscheid gemaakt tussen zittende verhuurders, die een lagere rente

betalen en die overdrachtsbelasting betalen. Daarnaast zijn er nieuwe

verhuurders die een woning kopen tegen een hogere rente en ook overdrachtbelasting

betalen. Tenslotte hanteren de

ESB-economen voor een deel de aanpak van DNB. Ze werken bijvoorbeeld met

WWS-punten.

Het nettorendement van de onderzochte woningen wordt afgezet tegen een generieke rendementseis van 5,13% voor particuliere verhuurders. Dat is een marktconforme, geaccepteerde rendementseis.

De markt voor huurwoningen

Alvorens we de uitkomsten van de beide scenario’s gaan bezien, geven we toch nog eerst een schets van de huurmarkt. Ontwikkelingen op die markt waren immers aanleiding voor het vorige kabinet om te gaan ingrijpen.

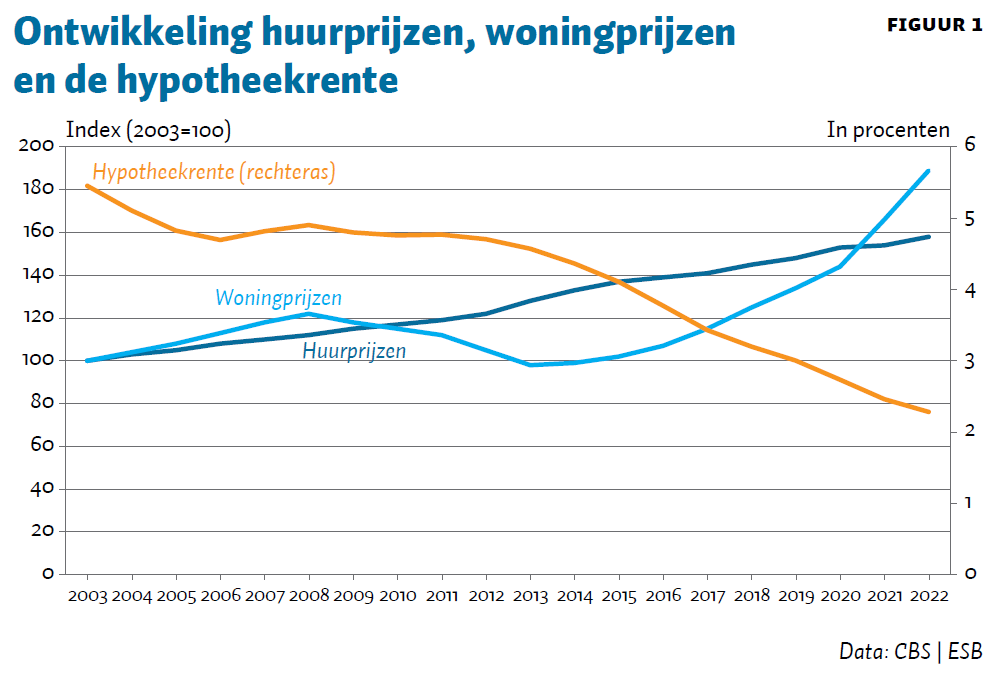

Beleggers in de

geliberaliseerde huursector hebben jarenlang kunnen profiteren van stijgende

huizenprijzen en lage financieringskosten. Figuur 1 laat zien dat sinds 2023 de

huurprijzen (direct rendement) en de lage financieringskosten (indirect

rendement) zijn gestegen. Het aantrekkelijk rendement had tot gevolg dat het

aanbod sterk steeg. Tussen 2012 – 2022 steeg het aantal particuliere

huurwoningen met 33%, terwijl het aantal koopwoningen met nog geen 10% toenam.

Sterk stijgende

huizenprijzen hadden als gevolg dat steeds meer huurders niet meer eigen

woningen konden kopen en daarom aangewezen waren op de geliberaliseerde

huurmarkt. Daardoor stegen de huurprijzen in dit segment sterk. De gemiddelde

woonquote van een particuliere huurder bedroeg in 2021 41% tegen een quote van

33% voor een huurder in een corporatiewoning en 23,4% voor een woningeigenaar.

Het is om deze

scheefgroei dat de regering uiteindelijk besloot te interveniëren en met een

wetsvoorstel Betaalbare huren op de proppen kwam. Tegelijkertijd introduceerde

de overheid een aantal fiscale maatregelen die direct impact hebben op het

rendement van particuliere verhuurders.

Rendementsverlies

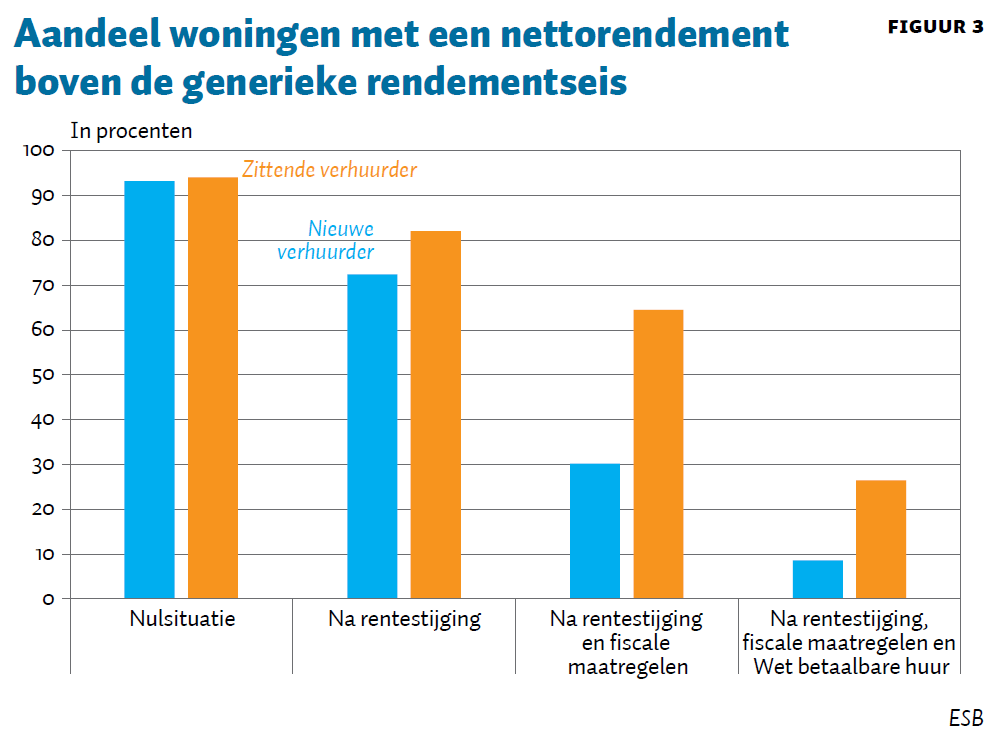

Hoewel de aanpak van de ESB-economen afwijkt van die van de Bank, is de uitkomst hetzelfde. Het resultaat is opnieuw rendementsverlies voor de particuliere belegger. De stapeling van beleidsmaatregelen en de gestegen rente hebben als uitkomst dat het nettorendement zakt onder de generieke rendementseis van 5,13%.

In het nul-scenario is de mediaan [1] 8,1% voor de nieuwe verhuurder en 8,4% voor de zittende. Na invulling en stapeling bedraagt het rendement voor de zittende verhuurder nog 4% en voor de nieuwe verhuurder nog slechts 2,4%. In het nul-scenario zat maar liefst 93% van de woningen boven de rendementseis. In het nieuwe scenario daalt dat percentage naar 9% voor de nieuwe verhuurders. Nog slechts 26% van de zittende verhuurders haalt de rendementseis.

Oorzaken rendementsverlies

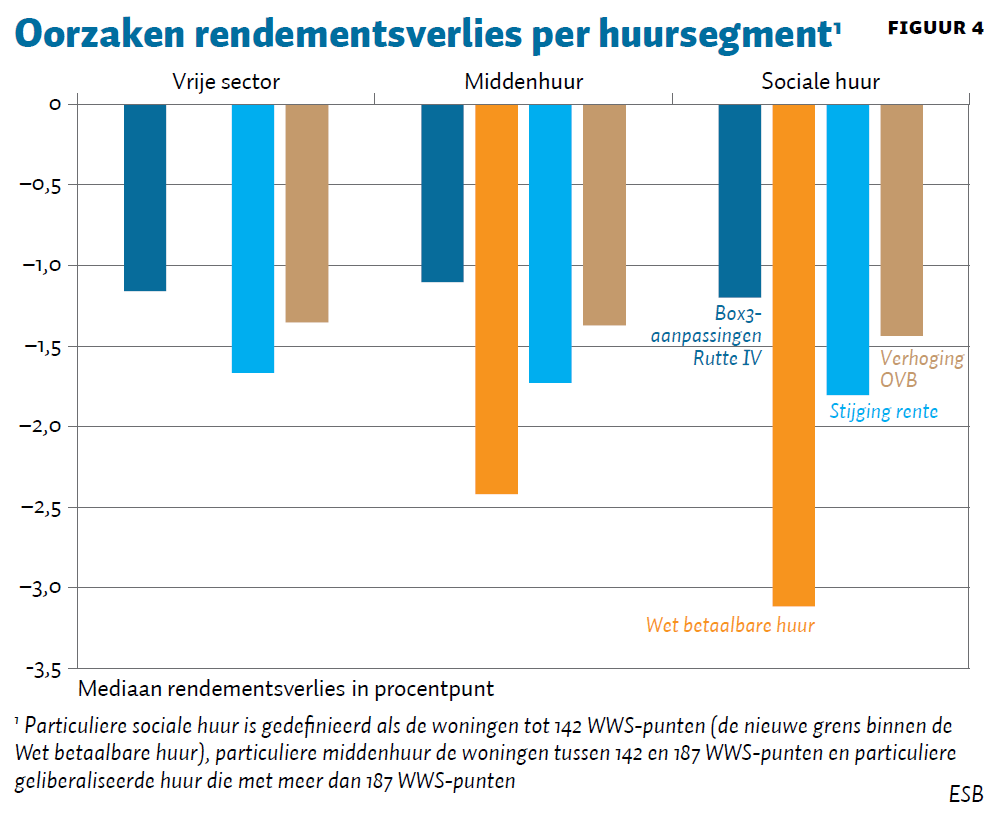

In het verlengde van

het rendementsverlies ligt uiteraard de vraag hoe dat verlies is opgebouwd.

Welke factoren dragen het meeste bij aan het verlies. Waarschijnlijk niet

onverwacht, maar de voorgestelde wet heeft de grootste impact op de middenhuur

en de sociale huurwoningen. De mediaan bedraagt respectievelijk 2,4 procentpunt

en 3,1 procentpunt. De gestegen rente bezorgt de verhuurder een

rendementsverlies van 1,7% procentpunt. Het effect van de rentestijging is voor

alle verschillende huurgroepen nagenoeg gelijk.

De verhoging van de overdrachtsbelasting treft alleen de nieuwe verhuurders en heeft een mediaan rendementsverlies van 1,4 procentpunt. Andere aanpassingen binnen box 3 raken particuliere verhuurders met een mediaan rendementsverlies van 1,1 procentpunt. Dat verlies is voor alle verhuurgroepen gelijk.

Bijkomstigheid

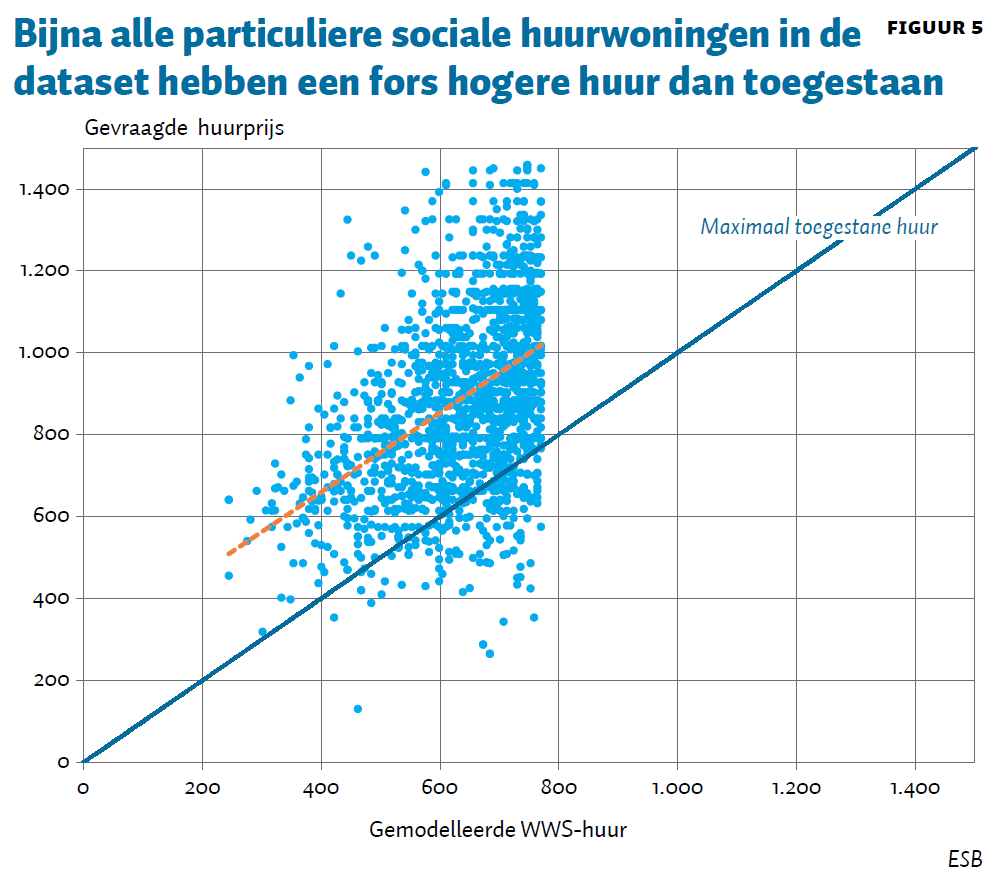

Beleggers hebben

weinig redenen om blij te zijn met de regulering en de veranderde fiscale

omgeving. Er is echter een klein lichtpuntje. Het onderzoek levert ook als

bijvangst op, dat veel huurwoningen die onder het gereguleerde segment vallen

tegen een hogere huurprijs worden verhuurd dan wettelijk is toegestaan. In de

dataset van de genoemde dataset zitten ongeveer 2.000 huurwoningen die in het

huidig stelsel onder het WWS vallen, dat is minder dan 142 punten. Van deze

groep wordt meer dan 94% verhuurd boven de maximale huurprijs. Het gaat hier

niet om huurwoningen die op dit moment in de geliberaliseerde sector zitten en

door een middenhuurregeling aan een maximale huurprijs gebonden zijn. Deze gang van zaken benadrukt weer wel het

belang van het advies van de Raad van State en dat is om het WWS dwingend te

maken.

Tenslotte, in de volgende nieuwsbrief zullen we proberen vast te stellen of de voornemens van de overheid al zichtbare effecten hebben op de huurmarkt.

[1] De mediaan is het middelste getal in de waarnemingen als je die getallen op volgorde zet. Je kan daarom zeggen dat 50% van de waarnemingen onder de mediaan en 50% boven de mediaan bevinden.

Bron: ESB, Rendement particuliere verhuurders onder druk. 20 december 2023