Als het om ingrijpende hervormingen gaat is Nederland Polderland en dat betekent dat er nog heel wat water door de Rijn zal stromen voordat er daadwerkelijk iets gebeurt. Dat neemt weer niet weg, dat menig hervormer in spé hoopt op een verregaande individualisering van het stelsel, zodat er een veel duidelijkere band komt tussen de inleg van prensioenpremies en opbouw van het pensioenvermogen op basis waarvan iemand bij zijn pensionering een uitkering ontvangt.

Maar individualisering brengt ook onvoorziene mogelijkheden mee als het gaat om de opbouw van het pensioen. Er ontstaat dan als vanzelf meer vrijheid in het tempo van opbouw van het pensioenvermogen.

De nieuwe flexibiliteit kan op dat moment een rol spelen bij vermogensvorming via het eigenwoningbezit. De gedachte er achter is, dat een gelijktijdige vermogensopbouw via pensioenpremies en via de eigen woning op een gegeven ogenblik in de tijd als ongewenst en/of als knellend ervaren worden. Dubbel sparen past niet altijd bij de levensfase, waarin men verkeert. Zo lijkt het op het eerste gezich niet onlogisch als jonge mensen, die druk zijn met het opbouwen van een carrière en een gezin, andere en betere of urgentere uitgaven hebben dan sparen voor het pensioen.

In deze nieuwsbrief besteden we daarom aandacht aan de mogelijheid om de pensioenpremie in te zetten voor het extra verlagen van de woonlasten. Thema’s daarbij zijn of dit inderdaad tot lagere woonlasten en daarmee tot een hogere bestedingskracht leidt en of de verlaging van de woninglasten uiteindelijk een prijsopdrijvend effect heeft?

Overigens, is de keuze om de pensioenpremie te gebruiken om de hypotheekschuld af te lossen geen eenvoudige één-op-één uitruil van kasstromen naar vermogensposten. Pensioen wordt immers pas belast na de uitkering. De opbouw van het pensioen geschiedt voordat er belasting over betaald wordt. Bij het extra aflossen van de hypotheeklasten moet vooraf nog inkomsten belasting afgedragen worden.

Deze vastselling staat los van de vraag of het inzetten, het inbrengen van de pensioenpremie de betaalbaarheid van het wonen verbetert. Het zorgt in ieder geval niet voor een verhoging van de leencapaciteit, maar weer wel voor het versneld opbouwen van vermogen. Als het betreffende huishouden besluit te gaan verhuizen, dan hebben ze dus wel meer te besteden.

Dat zou weer wel als effect kunnen hebben dat zulks in grote steden met weinig aanbod een prijsopdrijvend effect heeft. Dan gaat een deel van de betaalbaarheidswinst weer verloren.

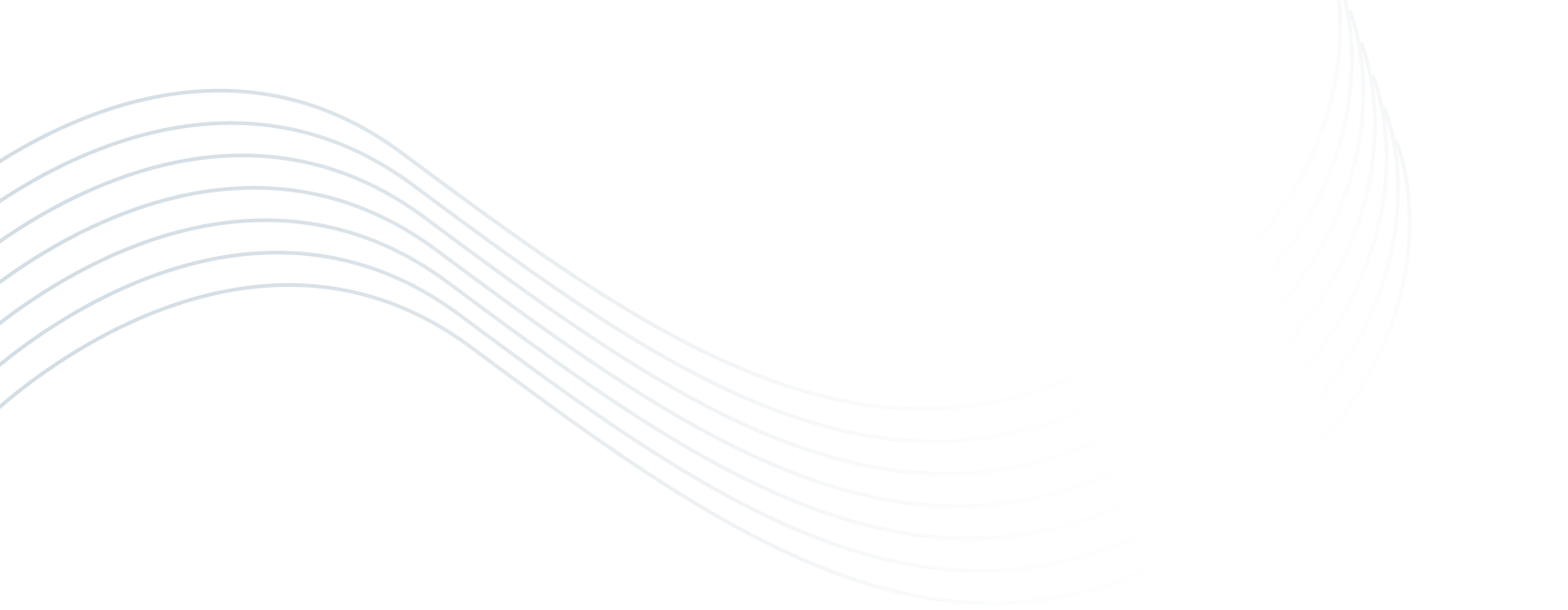

Figuur 1 Nominale ontwikkeling hypotheeklasten met en zonder versnelde aflossing van de hypotheekschuld uit het pensioen

Maar wat gebeurt er nu de facto als een huishouden besluit om de eerste 10 jaar geen pensioen op te bouwen?

Zoals gezegd wordt de premie dan belast als inkomen en bij het netto-inkomen opgeteld en hiermee wordt de hypotheek versneld afgelost. Er ontstaat tegelijkertijd wel een pensioengat. Wat is uiteindelijk na 10 jaar de winst voor een imaginair huishouden met een inkomen van € 45.000. Het verschil bedraagt over de resterende looptijd € 130 per maand.

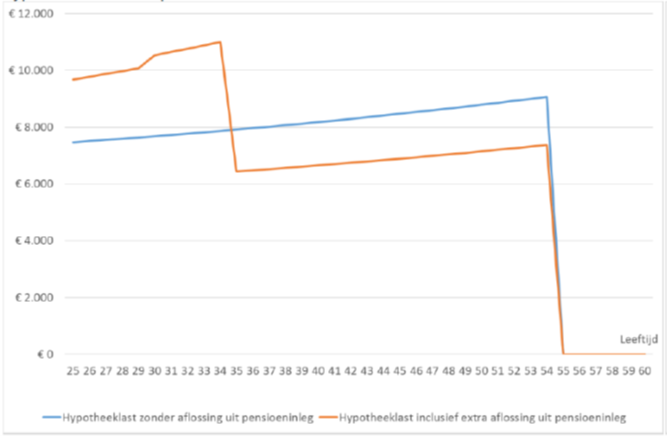

Hierbij past de opmerking dat het om een nominaal verschil gaat. Op den duur zal er van die € 130 steeds minder gekocht kunnen worden. Dat neemt weer niet weg, dat het besteedbaar inkomen er beter uitziet, zolang het huishouden de hypotheek al aan het aflossen is. Daarna kantelt het beeld en daalt het besteedbaar inkomen, omdat 10 jaar lang de pensioenpremie gebruikt is om de woonlasten te verlagen.

Weegt het een tegen het ander op. Een voorzichtige conclusie moet nee luiden. Over de eerste 30 jaar bedraagt de winst een kleine 6%, maar de daling daarna komt neer op 15%. Uitgaande van de huidige levensverwachting zal het huishouden over een langere tijd het nadeel ervaren van een mindere opbouw van het pensioenvermogen.

Figuur 2 Reële ontwikkeling besteedbaar inkomen met en zonder versnelde aflossing

Een huis kopen betekent risico lopen. Een huis kan bijvoorbeeld in waarde dalen en dat kan problematisch zijn bij een hoge hypotheekschuld.

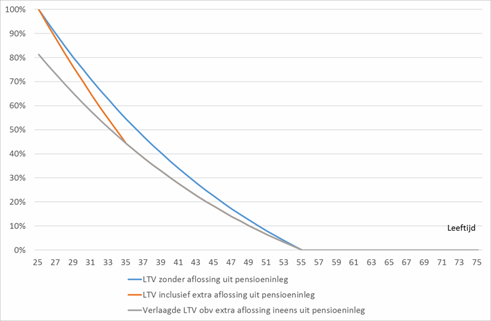

Een belangrijke maatstaf voor risico is Loan-to-Value. Er kan op verschillende manieren gekeken worden naar Loan-to-Value. Zonder, en met de mogelijkheid om de pensioeninleg te gebruiken voor aflossen van de schuldenlast, en op basis van een eenmalige annuïteit op basis van de kasstromen uit de inleg over een periode van 10 jaar. Die laatste optie is vooral een theoretisch scenario.

De LTV wordt gedreven door twee factoren: de afbetaling van de schuld en de waarde-ontwikkeling van de woning. Berekeningen laten zien, dat scenario 1, die zonder inleg, duidelijk de hoogste verhouding kent tussen schuld en woningwaarde. Het verschil is het hoogst wanneer de LTV tussen 75% - 30% zit. Zowel aan het begin als aan het einde van de looptijd is het verschil te verwaarlozen.

Ook hier

moet de conclusie luiden dat het inleggen van de pensioenpremie over een

periode van 10 jaar niet doorslaggevend bijdraagt aan het verminderen van het

hypotheekrisico van individuele huishouden.

Figuur 3 Ontwikkeling LTV met en zonder versnelde aflossing hypotheekschuld uit pensioen, en extra leencapaciteit obv pensioeninleg

Maar wat dan wel als de inleg van de pensioenpremie over een periode van 10 jaar de starter niet wezenlijk verder helpt? Misschien moeten we dan maar terugvallen op beproefde methodes. De beste is dan, dat pa en ma hun kinderen financieel bijspijkeren om zo hun positie op de woningmarkt te verbeteren en hun woonlasten laag te houden.